“中国2025年九大优质资产预测:A股ETF、黄金、高息股、港股、保险、核心城市房地产、国债、存款、理财信托。”

文 / 巴九灵

从2009年到2014年,A股市场几乎每年都存在“春季躁动”行情,个股和指数较往常都会有较大涨幅。全村把财富增值的希望放在了A股和港股,投资者希望提前收获新年红包。

然而今年A股市场的开局显然不佳。截至1月10日,上证指数今年已下跌5.47%,失守3200点整数关口,3000点保卫战又一次近在眼前。

在年终秀上,吴老师也为2025年大家的投资操心。他提道:中国扩大内需的第一个问题,不是老百姓有没有钱,而是要让老百姓有信心消费,愿意把钱拿出来消费。第二,能不能增加老百姓收入的预期。

所以,增强消费信心和扩大收入利基,才是我们2025年振兴内需所面临的发展课题。

吴老师邀请了30多位经济学者,对中国2025年优质资产做了一个预测,他们给出了9大类资产,依次排名分别是A股ETF、黄金、高息股、港股、保险、核心城市房地产、国债、存款、理财信托。

那么综合各大券商机构的2025展望,到底今年的优质资产有哪些呢?今天的文章就一一来列举分析下。

最受推崇的A股ETF30多位受邀的经济学者中,推荐最多的资产就是A股ETF。

ETF就是A股交易型开放式指数基金,这是一种在证券交易所上市交易的基金产品。特点是交易方便,购买成本较低,透明度高,风险分散。特别是一系列指数ETF,更是普通人投资的入门产品。A股市场点位越低,ETF投资的性价比就越高。

由于普通投资者缺少专业分析能力,单纯选择个股和某个行业都有较大的不确定性风险,反而是跟随指数的指数基金具有较好的投资机会。

毕竟像沪深300和中证500指数,是不会像个股一样退市的,点位越低,安全垫越厚,一旦市场出现较好的上涨行情,就能取得较好的投资收益。

沪指跌1.33%失守3200点

2025年的A股市场真的有机会吗?各大券商都对此做了预测。

国泰君安证券认为,随着无风险利率出现实质性降低,部分增量资金将会从存款转移到资本市场,从而推动市场变暖。

中信证券和国泰君安都表示,ETF将成为资产配置的重要工具。证监会主席吴清也表示,今年将丰富ETF等资本市场产品供给,更好满足投资者需要。

黄金依然值得购买?九类资产中排行第二的是黄金。

其实在去年,黄金早就多次登上热搜,是普通人投资的大热门。

2024年,黄金价格大涨24.39%,甚至多次登上热搜。成为年度收益率仅次于比特币的大类资产。

已经涨了那么多了,那么2025年的黄金还能买吗?

从投资逻辑来看,去年黄金价格上涨的原因在于美联储的宽松预期,地缘冲突导致的避险需求,投资者投资需求以及央行购金的需求。

今年的黄金投资逻辑发生了略微改变,特朗普的胜选导致了美元的强势和黄金的走弱,再加上周五晚间非农数据的出炉,今年美联储降息的预期大幅缩减了。

但在专家看来,央行持续性购金的需求依然存在,供求关系并未发生转变,央行的“黄金胃口”仍将是金价长期走高的关键驱动因素。

乙巳(蛇)年贺岁金条

各大机构也对黄金价格做出了预测。瑞银认为,黄金价格将会从目前2689美元/盎司,上涨至2800美元/盎司左右。

著名投行高盛将黄金列为2025年顶级大宗商品,认为黄金价格将进一步上涨。到2025年12月底,黄金价格将会上涨至3000美元/盎司,高盛甚至对投资者高呼:“去买黄金吧!”

稳健分红的高息股除了ETF和黄金外,高息股也是普通投资者的选择。

什么是高息股?简单来说就是那些每年都能够分红派息,且股息率相对较高的股票,这些上市公司业务成熟,利润稳定,再加上大部分都属于国企,并不吝啬分红,股息率较为稳定,A股市场中银行、电力等行业拥有较多的高息股。

在很多投资者看来,买入银行股等高息股,每年拿3%—5%的分红,收益非常稳定,甚至可以通过买银行股养老吃利息。

特别是2024年,随着存款利率的不断降低,不管机构还是投资者都纷纷买入。银行板块持续上涨,甚至于四大行的股价都创下新高,6000点时买的银行股,到3200点的时候竟然解套了。

多家民营银行下调存款利率

另一方面,新的“国九条”一直倡导防风险、强监管,深交所还将“炒小炒差”等行为纳入监管考察范围。而高息股不管是在股价还是分红方面,都符合政策趋势,从而得到市场青睐。

中金公司在年度展望中也表示,看好2025年A股新型红利资产,投资者可特别注意高股息公司结合现金流及股息率的配置。

港股大有可为?2024年的港股市场终于迎来复苏,恒生指数上涨17.67%,结束了年度四连跌。

今年的港股是否能够复苏?目前来看有两方面的利好刺激。

第一在于南向资金的复苏。去年全年,累计超过8000亿港元资金从内地市场涌入港股,创下历史新高,这意味着国内资金开始进一步深度参与港股市场,大大提振了港股市场信心。

第二在于一系列政策利好的刺激。港股整体的盈利周期其实和国内经济基本面有较大关联,随着2025年宏观经济基本面修复,这将打开2025年港股市场的上行空间。

香港恒生指数全日升305.41点

那么机构如何研判港股今年的走势呢?银河证券认为,总体上,2025年港股有望在宽幅震荡中上行,并认为人工智能、消费电子等科技板块具有较好的投资机会,港股高股息策略具有吸引力。

中金公司认为,港股市场中的能源、电信、银行、公用事业,部分互联网等现金流充裕的公司,可以作为“稳定回报类”资产进行投资;可以提供新增长点的方向比如汽车及科技创新相关的半导体、计算机及通信等板块。

保险,被忽略的资产在吴老师,一个没有保险配置的家庭,不是一个正常的新中产家庭。

相对于其他资产,保险类产品的作用并不是让你获取更多的利润,它的定位是给投资者稳定的现金流,为投资者的生活兜底。

比如重大疾病和医疗保险可以帮助家庭减轻患病时的经济负担;意外风险保障可以保障家庭经济稳定等等。

还有一些储蓄型保险,比如年金保险和增额终身寿险等,因其兼具安全、稳健、终身保障等优势,成为新中产家庭资产配置的重要选择。更重要的是,在利率下行的环境下,可以给投资者锁定未来的现金流。

保险公司工作人员向群众宣传理性购买保险产品

举个例子,2023年的增额终身寿险利率还有3.5%,如果当时购买,那么就可以享受3.5%的利率。由于市场利率不断走低,保险产品的收益率也随之下降,同类型产品去年的收益率已经跌至2.75%甚至更低。

从货币政策来看,去年9·24新政后,央行宣布降准降息,并释放强烈的宽松信号。年底的中央经济工作会议也表示,今年的货币政策将适度宽松,央行继续降息成为大概率事件。2.75%的利率或许也将下架。

所以在低利率的大趋势下,增额终身寿险等保险产品,其实是给家庭锁定未来现金流的一种方式,并成为资产配置的选择之一。

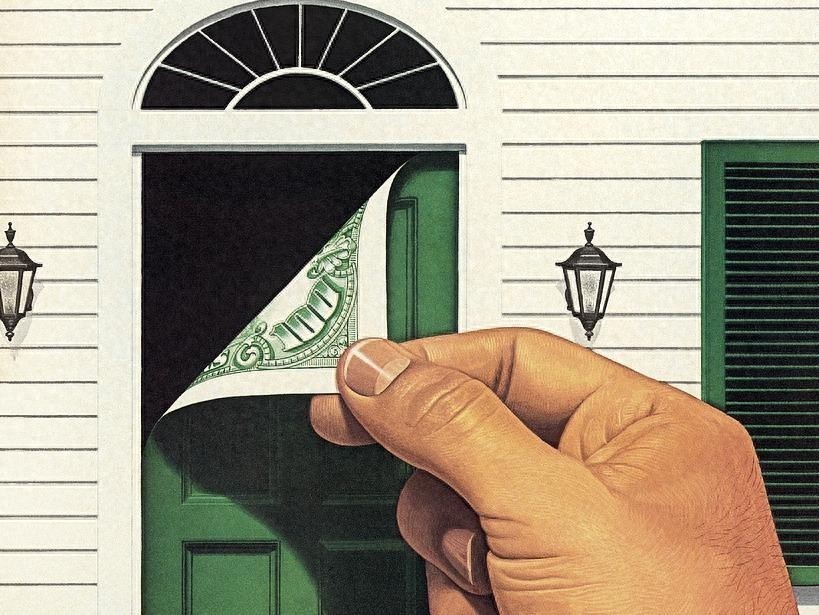

分化的房地产说了那么多金融类资产,2025年的房地产等固定资产,是否有投资机会?

从宏观数据来看,2024年房地产市场的整体数据并不乐观。1—11月份,新建商品房销售面积86118万平方米,同比下降14.3%,其中住宅销售面积下降16.0%;新建商品房销售额85125亿元,下降19.2%,其中住宅销售额下降20.0%。

但9·24新政的强烈利好刺激下,市场在年底出现了一个宝贵的拐点。特别是核心城市的房地产市场,在第四季度,出现了相对火爆的成交。

打头阵的是北京,2024年12月,北京二手住宅网签量突破2.1万套,环比增长15%,同比增长66%,网签量创下21个月新高。

北京市民选购房屋

另一个核心城市上海二手房成交量更是逼近3万套。而2024年12月,深圳二手房的录得量更是创下了新高,达到了9115套,这也是自2021年以来录得的最高值。

一线城市成交热度持续;二线城市地产成交趋稳,三四线则刚刚开始筑底,这就是上海易居房地产研究院院长丁祖昱对房地产市场的判断。

综合数据来看,本轮房地产的整体复苏力度较为有限,除了核心城市成交火爆之外,并没有太多的亮点。这也是为何9类资产中,要特别标注“核心”房地产的的原因。

未来趋势如何?从政策层面来看,12月份的中央经济工作会议强调“持续用力推动房地产市场止跌回稳”,这为2025年楼市定调,释放了更加坚定的稳楼市基调。

然而从历史来看,市场底一般会在政策底后出现,如果想要在2025年买房投资,还得擦亮眼睛。

国债、存款理财如何走?相较于前面的资产,不管是国债还是存款理财,都是较为保守的资产,这类资产的投资者看重的并非是收益率,而是安全性。尽管如此,该类资产依然是普通投资者欢迎的资产。

这类资产在2025年会如何走呢?它们的收益率其实还是和市场利率有关系。

首先,国债是由国家信用做背书的债券,通常具有固定的票面利率和到期期限。最近1年,我国的国债利率不断走低。一年以前,10年期国债收益率为2.51%,而1年后的今天,10年期国债收益率已下跌至1.67%。

上海1月2日,大屏幕显示国债指数223.12

利率下跌会带来两种现象。首先是今年买国债的收益率将远远不及去年,包括大部分资产配置均为国债的固定收益率理财产品也同样如此。

前文提到过,2025年的市场利率或随着央行降息进一步走低,这意味着今年的国债和存款理财利率还将进一步走低。想要配置该类资产的投资者,更需要早点动手。

如何配置好资产?既然我们已经知道了9类资产2025年大概的运行趋势,那么如何进行合理的配置呢?按照国际上流传较广的标准普尔家庭资产象限图,我们的家庭资产应该分为四大账户:

其中现金账户10%,这部分包括货币基金和现金;保障账户20%,这里配置各种医疗保险和人寿保险等保障性资产。

第三是投资账户,比如房地产、股票和股票型基金等。第四部分则是保值的钱,主要包括债券、定期存款、债券型基金等产品。

投资不能单纯抄作业,我们需要基于前文的判断,对账户配置进行一个本地化的修正。

比如国内房地产市场依然处于探底阶段,政策底尚未出现,那么市场底就会来得更晚一些。除了大城市核心房产依然抢手之外,大部分房屋资产的流动性表现堪忧。所以降低房地产比例,增加金融资产比例是一个趋势。

其次,由于市场利率有不断走低的趋势,国债和部分保险产品可以提前锁定利率,这类产品的利率是不会随着未来央行降息的利率而走低的,所以对于那些依然持有大量现金的投资者来说,加大保值资产的比例是一个较为不错的选择。

在国盛证券看来,2025年将会有三个关键节点影响大类资产的定价。其一是特朗普新政,第二是美国的二次通胀,第三则是全球经济的回暖升温。2025年这些关键节点的表现,将会对资产价格产生较大影响。

美股市场2024年最后一个交易日开盘

其实从各类资产的分析来看,保守型资产或将成为2025年的主流,就算是众多专家看好的A股市场,也得用ETF来打头阵。期待市场能够进一步出台和落地各种利好,提振市场信心,让更多高收益率的风险资产成为投资者的备选方案。

本篇作者 | 王振超 | 责任编辑 | 何梦飞

主编 | 何梦飞 | 图源 | VCG